Llegó el momento de cambiar el rumbo

El exceso de liquidez es una situación que podría ser favorable si las empresas cooperativas de ahorro y crédito interpretaran su nueva realidad reestructurando sus costos e inversiones señaló el equipo de Análisis Económico de Fecolfin.

Cuatro grandes retos tiene el sector cooperativo de ahorro y crédito para corregir el rumbo en lo que resta de 2021, y ajustarse a las nuevas condiciones de la reactivación económica calculada para 2022.

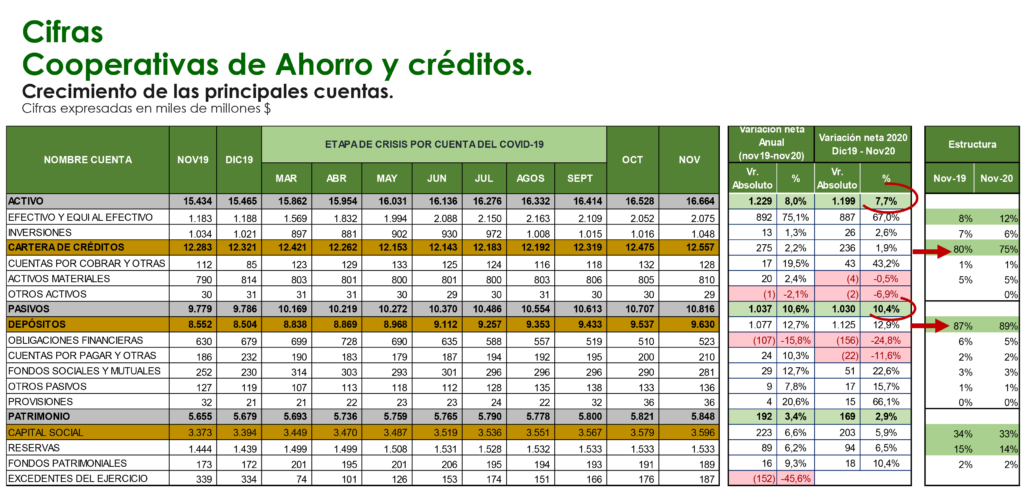

Según el Equipo de Análisis Económico de Fecolfin, liderado por Beatriz López, el primer paso está en revisar la estructura de la actividad financiera. Se continúa con un mayor dinamismo en la captación, mientras que la colocación evidentemente ha disminuido. Esto ha llevado a un incremento de la liquidez de cada entidad, generando excedentes que deberían ser reinvertidos en nuevos portafolios.

Adicionalmente la ley de Protección de Activos y la política para el manejo de los mismo obliga a revisar nuevamente la cobertura de la cartera. Aunque muchos de los ahorradores han prepagado deuda, se observan incrementos en los índices de deterioro de la misma, siendo la más evidente la del microcrédito, que en noviembre llegó al 11,2 por ciento y con la nueva ley de riesgo esto llevaría a mayores niveles de provisionamiento de la misma.

El tercer punto implica una reestructuración de los excesos de liquidez. Pensar en nuevas inversiones no es descabellado para las empresas que tienen cada vez más efectivo dentro de sus cuentas.

Mientras tanto, fortalecer las políticas de incremento de capital institucional, generadas para la protección de aportes y amortización de los mismos, son algunas de las recomendaciones de los expertos. En algunos casos particulares 23 entidades ya muestran alguna alerta, pues sus reservas institucionales son inferiores al crecimiento de la cartera vencida que reportan.

En el análisis realizado por Fecolfin, sobre las cifras de noviembre, que aunque retrasada son las únicas oficiales con las que se cuenta hasta el momento las administraciones, se advierte que no se estarían considerando con rigurosidad las nuevas condiciones de la economía, dentro de ellas las medidas tomadas por el Banco de la República de bajar sus tasas de referencia, como sí lo han hecho la banca comercial. Se sigue captando varios puntos por encima del promedio, mientras que la colocación de crédito está contraída señalaron los analistas. “La pregunta ahora es ¿Cuál es el margen de intermediación adecuado?”, dijo.

En medio de este panorama también hay que analizar los tiempos de las operaciones. Mientras los ahorros están a largo plazo, los créditos están a un plazo muy inferior, pero con las medidas de alivio otorgadas por las cooperativas estos créditos deberían ser reestructurados a perçiodos superiores.

“Un crédito de 48 meses podría fácilmente reestructurarse a 60 o 70 meses, teniendo en cuenta las condiciones en las que se encuentran los ahorradores, las medidas de alivio y ante la lentitud del proceso de reactivación de la economía. Pero aquí los cálculos se siguen realizando como si no hubiera pasado pandemia” señaló Beatriz López.

Se debe tener en cuenta, cuando el balance se consolide a diciembre, los alivios otorgados y como sus intereses influyeron en los resultados finales.

Los costos

Beatriz López, directora de Estudios económicos de Fecolfin, explicó que las cooperativas de ahorro y crédito están creciendo a una dinámica acelerada en los pasivos. Los depósitos aumentan a un mayor dinamismo; mientras que la cartera lo hace a un ritmo menor y esto está generando que se esté dando un desplazamiento en la estructura de costos.

Ahora la pregunta es: ¿Cuál es la liquidez suficiente para operar normalmente? Porque están ahí esos recursos y se está perdiendo la oportunidad de mejorar la rentabilidad de ese efectivo y disponible. Esto plantea la necesidad de mirar hacia nuevos portafolios.

La ejecutiva señaló que teniendo en cuenta las proyecciones financieras que el mismo gremio había realizado en junio se calculaba que el sector cerraría hacia hacia finales de 2020 con unos 141 mil millones de pesos de excedentes. Pero aunque muchas entidades muestran alguna dificultad, el sector en general reportó a noviembre 186,8 mil millones de pesos de excedentes.

La cifra anterior, que es positiva, aunque aún falta determinar al cierre de 2020 cómo impactaron los alivios otorgados, lo que podría ser una variación del 30 por ciento, explicó la analista. Pero esta cifra es un 92 por ciento inferior a la alcanzada durante 2019. Mientras que la industria financiera cerró con un 50 por ciento menos del promedio de sus excedentes a la misma fecha. “ ¿Entonces nos preguntamos si hicimos bien la tarea, reorganizamos nuestros costos? Hay que empezar a revisar ese tema, dijo.

“Las administraciones deben empezar a preguntarse si quieren una cooperativa a largo plazo… Entonces deben empezar a apretar los costos; dejar de preocuparse por generar excedente y ajustar su operación de acuerdo a los nuevos requerimientos de la cartera y la liquidez”, concluyó Beatriz López.